自去年下半年开始,持续加剧的地缘冲突一直在深刻影响全球供应链赖以为生的航运路线。从新一轮巴以冲突的爆发到红海事件持续,再到今年以来中东局势的进一步升级,多重事件的爆发在推动航运价格飙涨的同时也带动了港股航运板块的上行,该板块已连阳四个季度,而今年四月以来已累涨近15%。

在一众航运个股中,又以乐舱物流(02490)最引人注目。APP注意到,公司股价自4月12日起开始启动,4月16日单日飙涨近90%,随后股价虽有所回落,但其后重拾升势,4月24-26日三日公司股价再度大幅上扬,股价一度涨至14.12港元的历史新高水平。短短两周,乐舱物流的股价已经累涨近150%。

对于横盘近半年,股价终于“扬眉吐气”的乐舱物流,此次放量大涨的持续性如何呢?

主打业务营收下行,业绩大跌

APP注意到,乐舱物流成立于2004年,是一家中国民营跨境海运物流服务提供商。在成立初期,公司积极布局中国重点口岸,设立分支机构开展跨境物流服务业务,逐步从货物代理服务提供商成长为一体化跨境物流服务提供商。目前公司的服务覆盖了跨境物流过程的各个主要环节,包括揽件、仓储分拣、清关、跨境海运、仓储中转及尾程配送。

发展至今,乐舱物流已初步建立起触达全球物流的物流网络,覆盖了北美、拉丁美洲、欧洲、澳大利亚、东亚及东南亚的主要目的地。

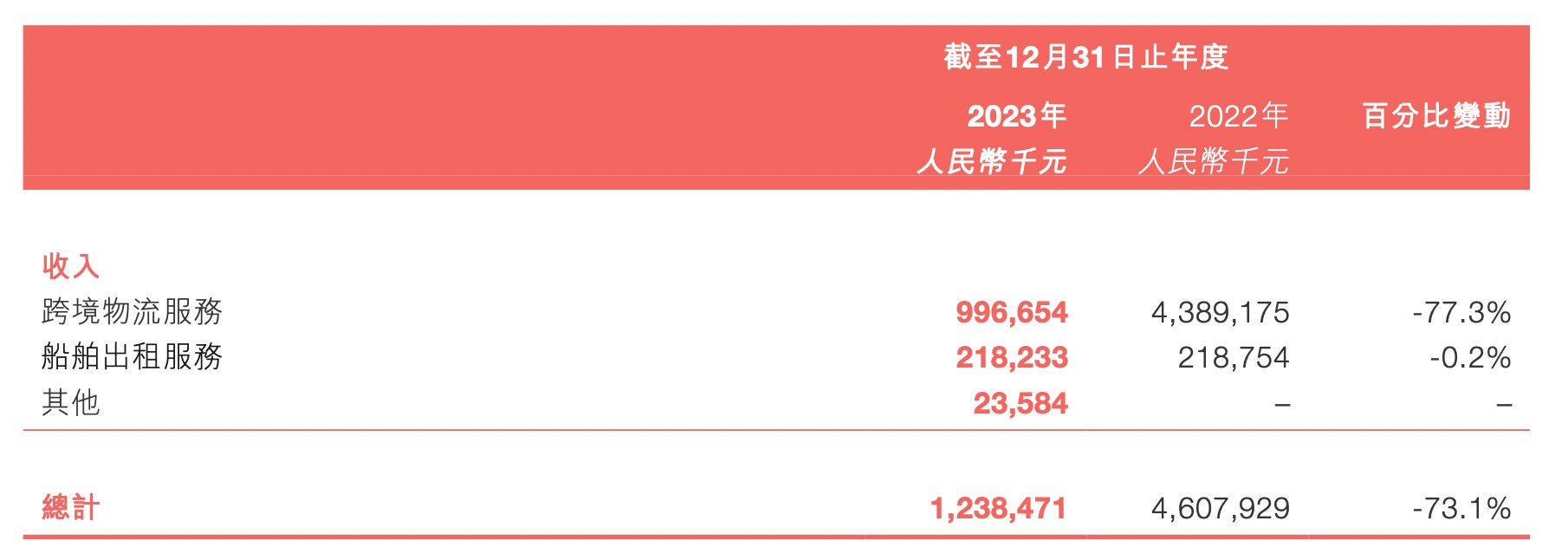

而从2023年业绩表现来看,乐舱物流陷入了营收净利双降的困境。期内,公司营业额实现12.38亿元(人民币,下同),按年跌73.1%。

细分来看,公司主要经营两大业务线,分别为跨境物流服务及船舶出租服务。

作为公司的主要营收来源,来自跨境物流服务的营收于报告期内大幅下滑,由2022年的43.89亿元减少至2023年的9.98亿元,同比大幅下滑77.3%。对此公司坦言,这主要是因为一方面在市场运价下跌及期内自营跨境物流业务减少的背景下,公司每TEU的平均价格由2022年的12300元减少至2023年的仅4000元,另一方面受市场情况影响,公司服务量也从2022年的35.57万TEUs减少至报告期内的23.39万TEUs。

而来自船舶出租服务的营收虽与2022年同期基本持平,但受到下半年市场租船费率下跌的影响,期内日均租船费率也出现下滑,从去年同期的13.6万元下滑至2023年的19.1万元。

虽然在盈利能力较强的船舶出租服务收入占比增加的带动下,公司毛利率同比增加6.5个百分点至18.3%。但在收入大幅下滑的背景下,期内公司纯利按年大跌68.8%至1.19亿元。

值得一提的是,为了更好的抵御市场风险,公司将择机开通自营航线同时计划发展海外仓业务,进一步打造集海运、仓储、尾端配送为一体的全链路跨境电商物流生态。

海运淡季 “涨价潮”来临

虽然在国际冲突干扰航运价格及航运需求量的背景下,2023年航运业表现较差。不过近日,在传统的行业淡季,海运市场却掀起了一波涨价潮,多家集运巨头陆续发布涨价通知。

据APP了解,赫伯罗特、达飞海运宣布自4月15日起,继续提高亚欧航线FAK费率,其中达飞海运亚欧航线20箱型和40箱型运费较月初分别调涨4.76%、5.26%。中远海运也发布通知,今年4月1日至4月14日,从远东(包含中国在内的亚洲东部地区)运往美国和加拿大的海运价将大幅上涨,涨幅为1000~2000美元。按目前中国对美国的平均运价约3000美元来计算,涨幅接近70%。除此之外,地中海航运等船公司则调涨了黑海和地中海航线的FAK费率。而在接下来的5月,长荣、达飞等八家航运公司均表示要加收综合费率附加费。

与此同时,4月26日,上海出口集装箱运价指数(SCFI)报1940.63点,与上期相比涨171.09点,成功实现四连涨。中国出口集装箱运价综合指数(CCFI)也表现不俗,报出1193.64点,较上期上涨0.6%。从以上数据来看,全球贸易活动和航运市场需求似乎都在“回暖”的路上。

相关人士分析指出,此次“涨价潮”的出现主要原因有以下两大方面。

一方面,补库存的需求上升,给予船公司涨价的底气。其指出,全球各地的动荡局势,导致采购方倾向于将库存维持在较高水平,以应对可能的风险和挑战,这一变化从过去两年的去库存趋势转变为贸易需求的短期增加。

另一方面,地缘局势推高运输成本,船公司便会寻求涨价,缓解成本压力。红海地中海航道通行效率腰斩,绕行好望角带来的运力周转放缓,也是导致运价上涨的重要因素。由于集装箱船舶绕航所引发的运力缺口,可能导致运价上涨,这种运力短缺可能会在一定时间内支撑运价的上涨。

但目前看来全球贸易的复苏状况似乎还难以支撑航运等国际运价持续上扬。

国际货代分会会长康树春指出,此次国际航运价格暴涨,主要原因在于市场临时波动多,给船东造成可乘之机,重新调整航线和运价,制造紧张气氛。从市场订单反馈来看,未来支撑运价继续上升的贸易基本面还不充分。预计今年7月之前,运价将回落,同时,船东财务数据不会有利好表现。

广发期货则表示,目前地缘事件影响缓和一定程度压缩盘面上行空间,基本面上看二季度需求或有回暖,但受制于欧洲宏观环境目前预计改善程度仍然有限,且欧线供给投放量较大,中期运价或仍震荡偏弱。此外,巴以协议的未来、红海问题的进展、供需关系的变化,都是市场需要密切关注的变量。

不过国泰君安期货却表示,从今年的全球宏观和地缘格局来看,供应链紊乱可能成为常态,集运价格也可能打破传统的季节性规律。随着5月订舱量的环比小幅扩张以及供给端受到绕行和船司控制舱位等因素的影响,运力供给将边际减少。而供需关系的改善将提升涨价落地的预期。预计在二季度,随着海外市场的宽松政策出台,可能会出现阶段性需求总量扩张的格局。

综合来看,市场对于海运行业的乐观期待成功传导到了乐舱物流的股价走势上。但从公司大幅下行的业绩走势来看,业务较为单一的乐舱物流似乎难以支撑起如此巨大的涨幅。

此外,还需要注意的是,乐舱物流具有明显的庄股特征。公司股权集中度极高,许昕家族对乐舱物流合计持股高达55.85%。与此同时,股价长期横盘且成交低迷,且盘子较小,截至4月26日,公司最新市值仅为36.3亿港元。这也表示,虽然身兼海运股这一热门概念,乐舱物流仍不失为市场上一只具有较高投资风险的“庄股”, 拉高通常只需要少量股份就能引起股价的暴涨,引来二级市场的追风。投资者需谨慎观察方为良策。

还没有评论,来说两句吧...